使用“扫一扫”即可将网页分享至朋友圈。

经济复苏10年全球央行仍如履薄冰,为啥?

来源:Wind金融终端 移动APP

理论上,全球经济已经经历了10年的复苏,全球央行的货币政策应该已经可以回归“正常”。但是,日本央行和欧央行仍然没有退出QE,英国央行8月谨慎加息至0.75%,最早退出QE并加息的美联储,利率也只有2%,都远远低于2008年经济危机前的水平。

10年经济复苏,全球央行货币政策却慎之又慎,为何?

一方面,经过长达10年的低利率和宽松流动性的刺激,央行们难以评估“退出”的影响。

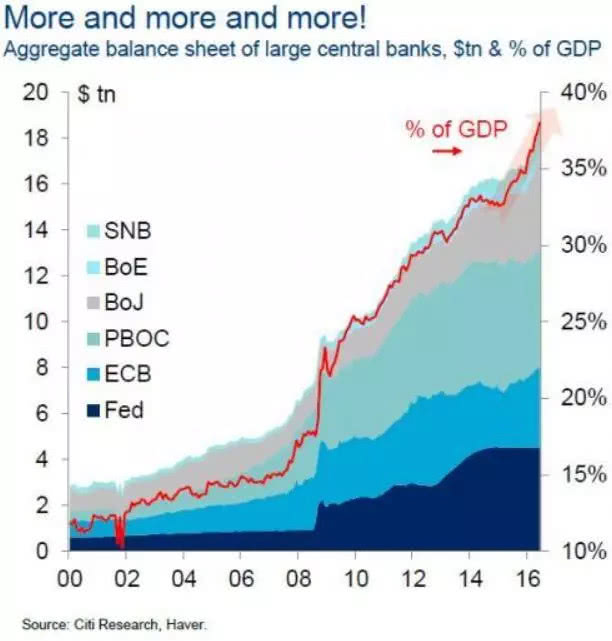

2008年金融危机之后,全球各大央行资产负债表规模急速扩张。全球经济在流动性异常充裕的背景下复苏,因此也十分脆弱。时至今日,欧央行和日本央行还在继续购买资产,保持低利率。

2001年3月19日,日本央行在零利率和通缩的压力下宣布QE,并于2006年3月9日宣布结束QE。当时日本央行选择了循序渐进的退出方式。市场在保持了一周的正常之后,在接下来的两个月内暴跌24%。在更长的时间内,日本东证银行股指数再接下来的三年内都呈下跌趋势,累计跌幅超过60%。

这只是日本一国的情况。2008年金融危机后,全球大央行都在实行QE,如果同时结束QE,后果难以想象。

另一方面,全球经济同步复苏是一个“美丽的谎言”。

如果全球经济真的实现了同步复苏,为何四大央行的货币政策完全不同步呢?欧元区和日本经济为何还要仰仗央行“续命”。理论上讲,经过10年的全球经济同步复苏,央行们的货币政策应该大致回到经济危机前的水平。目前为止,没有一家央行做得到。

桑坦德银行( Santander )董事长 Ana Botin 曾表示:“美国已经有10年的经济增长,西班牙也已经有4、5年的增长。拉美和非洲部分国家经济增长则缓慢得多,在退出 QE 政策之际,市场有可能出现动荡,而这些都是很难预测的。”

美联储加息以来,新兴市场危机出现连环爆。最近一年,阿根廷、土耳其货币贬值幅度都在40%以上。

事实上,只要经济和金融市场略有波动,央行们就会不断增加刺激。例如2015年-2017年,全球金融市场波动,全球央行们的资产负债表规模相应扩大。

全球央行深知,本轮全球经济复苏的脆弱与不易,更加知道经济复苏源于信贷成本低。因此,央行们谨小慎微,深怕信贷环境的微小变化就引起经济上的波动。

金融博客 OfTwoMinds.com 博主 Charles Hugh Smith 对全球经济状况显得非常悲观,他表示,如果10年的经济复苏都没能摆脱央行们的扶持,那么很难想象全球经济的前景会一片光明。

Charles Hugh Smith 称,如果把金融危机后的全球经济比作病人,央行是医师;那么在病人已经痊愈的情况下,自然不用医师多方治疗、小心翼翼的看护。即全球经济已经完全从10年前的泥潭中挣脱,央行的货币政策也理应回到正常的市场水平。

Charles Hugh Smith 还大胆地假设,假如央行们10也没有“医好”危机后的全球经济,那么是时候思考QE拯救经济的理论是否可行。

“中国房产频道”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。